皆様お疲れ様です。

12月の10日まで金がないのが確定しております。

早く楽になりたいです。(金銭的に)

本日、茶柱君よりこんなお話をいただきました。

令和5年10月1日からインボイス制度スタートしましたが、スタートする前は世間的にざわざわしてましたが、始まってみるとぬるっとスタートしましたね。

消費税が10%になった時を思い出します。

今回こういった事例がたくさんあると思いますので、ご説明させていただきます。

旧制度とインボイス制度について

わかりやすくするために、

インボイス開始前の制度についてご説明します。

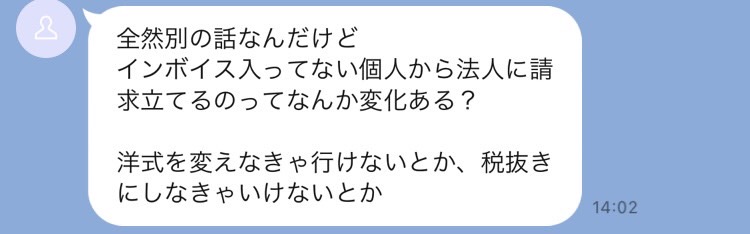

今までの請求書は「区分記載請求書等保存方式」というものです。

(国税庁のパンフレットより抜粋)

赤線だらけで、ノートだけ張り切る学生みたいになっていますが・・・

大事な箇所は、赤線①と赤線②です。それぞれ解説します。

①区分記載請求書等の交付や取引等を税率ごとに区分して記帳するなどの経理(区分経理)を行う必要があります。

現在の消費税率は、軽8%と10%の2種類です。

請求書に、本体価格・消費税額・税率をしっかりと記載して経理をしましょう。という意味です。

②仕入税額控除を受けるためには、区分経理に対応した帳簿及び区分記載請求書等の保存が必要です。

消費税を納めている事業者の中でも、一般課税と簡易課税という2通りの計算方法があります。

この話は、この中の一般課税の方のみ対象となる話です。

消費税を計算する際に、消費税率が軽8%と10%に記載された請求書と帳簿が必要です。という意味です。

なので、いままでの方式では

①軽8%と10%がしっかりと区別されている、区分記載請求書を発行してね

②その請求書を保存して、帳簿をつけるときは軽8%と10%をしっかり分けてね

というこの2つの決まりをまもればよかったんです。

本題はここからです。

ここからどう変わったのか?

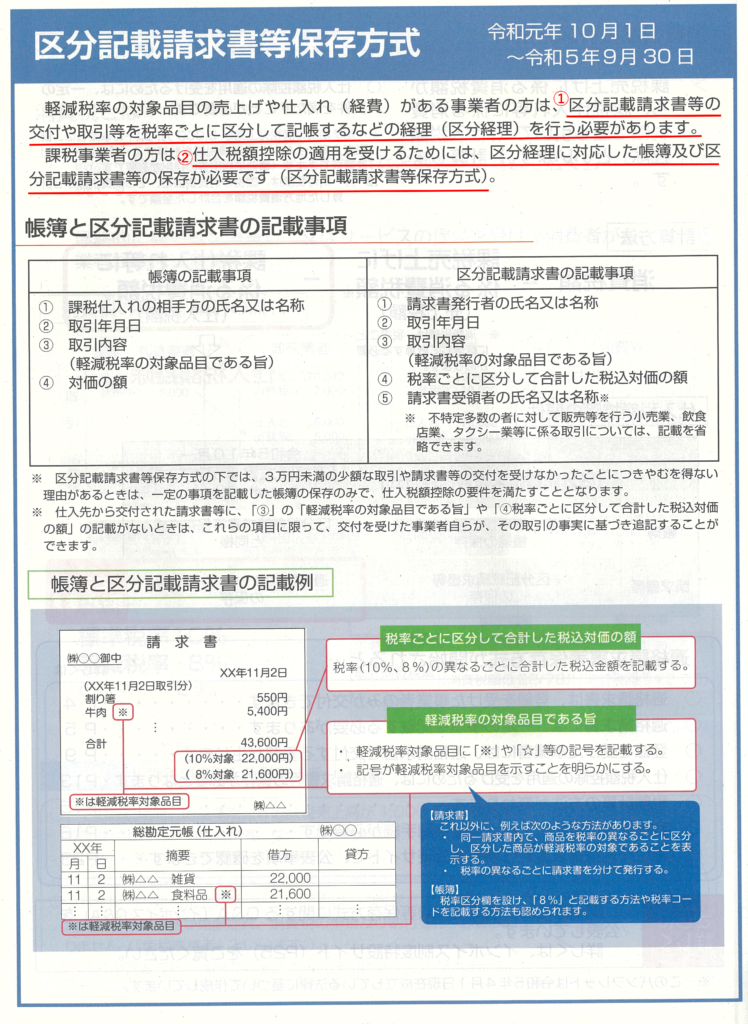

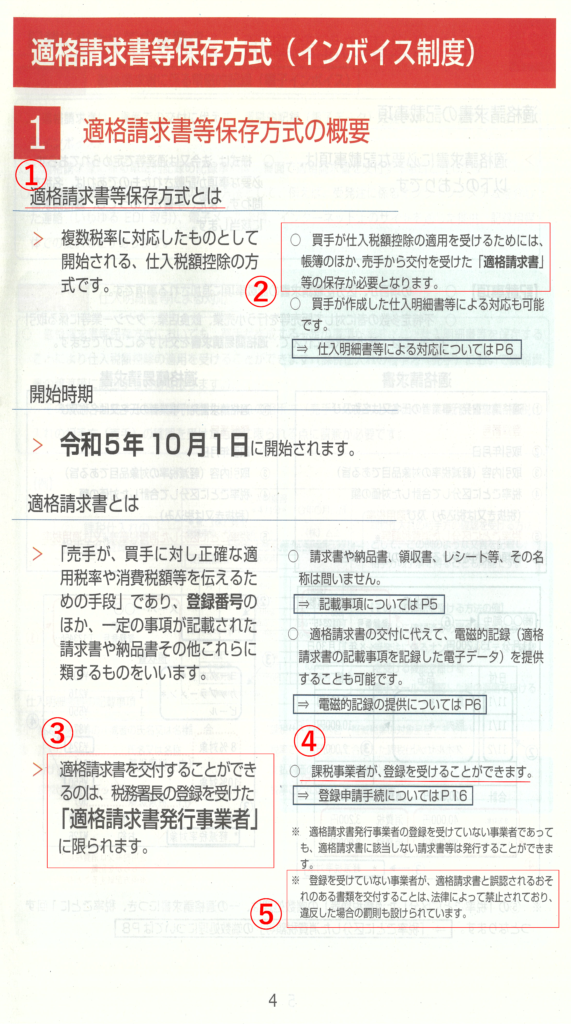

インボイス制度の概要はこちらです。(国税庁パンフレットより抜粋)

各番号振ったところが重要です。それぞれ解説します。

①適格請求書等保存方式

こちらは、インボイス制度の日本語訳とでもいいましょうか。制度の名称です。

②買手が仕入税額控除の適用を受けるためには、帳簿のほか、売手から交付を受けた「適格請求書」等の保存が必要となります。

こちらは制度の要といっていいほど重要です。

以前の区分記載請求書等保存方式と同じく、一般課税の事業者が消費税の仕入れ控除を受けるためには、適格請求書の保存が必要です。という意味です。

なぜ重要なのか?

これは、後述しますが、適格請求書を発行できるのは、税務署に登録申請をした事業所だけだからです。また、登録申請をした事業所は、消費税の課税事業者である必要があります。

必然的に、免税事業者からの請求書は適格請求書になりません。ということです。

③適格請求書を交付することができるのは、税務署長の登録を受けた「適格請求書発行事業者」に限られます。

②でも記載した通り、適格請求書を発行できる事業者は税務署に登録をした事業者だけです。

④課税事業者が登録を受けることができます。

②でも記載しましたが、適格請求書を発行できる事業者は課税事業者だけです。

⑤登録を受けていない事業者が、適格請求書と誤認される恐れのある書類を交付することは、法律で禁止されており、違反した場合尾罰則も設けられています。

こちらが皆様誤解されております。

適格請求書を発行するには、適格請求書発行事業者になる必要があります。申請し登録すると、番号をもらうことができます。この番号がないと、適格請求書の効力はありません。そのため、この文書の解釈としては、適格請求書発行事業者でない事業者が、噓の登録番号を記載して請求書を発行する。などがあたると思います。

適格請求書事業者ではないから、請求書を発行できないと誤解されている方がいましたら、安心してください。

以上が、いままでの区分記載請求書等保存方式と適格請求書等保存方式の違いです。

そして、インボイス制度の要がこの2つです。

①適格請求書を発行できる事業者は、消費税課税事業者かつ税務署に申請をしなければならない。

②消費税の仕入税額控除を受けるためには、適格請求書が必要。

この2つから何が読み取れるかと言うと、

・免税事業者は適格請求書を発行できない。

・免税事業者からの仕入れや経費は仕入税額控除できない。

つまり・・・

課税事業者は免税事業者と取引をすると、消費税の仕入れ控除ができない分損をしてしまう。

免税事業者側からの言い方をすると、

免税事業者は課税事業者と取引をしてもらえなくなる可能性がある。

双方取引を継続していく上で問題が生じてしまいます。

免税事業者は請求書の様式を変える必要がある?

前置きが長くなりましたが、

免税事業者がインボイス登録済みの課税事業者へ請求書を出す際、今までの様式から変更する必要はあるのか?

変更する必要はないです。

いままで通りの請求書で問題ございません。

適格請求書を発行する場合は、記載しなくてはいけない事項はございますが、免税事業者の方が発行する請求書は適格請求書として認められません。

その為、今まで通りの請求書で問題ございません。

参考 もし、値引きしろと言われた場合の対処法

とは言っても課税事業者側からすると、免税事業者との取引は今まで通りの金額で行うと、消費税の納付額が多くなります。

値引きを行うことで、いままで通りの”実質”いままでと同じ条件で取引を行うことができるため、免税事業者に対して値引き交渉を行ってくる事業所もいると思います。

その時に、消費税が10%だからその分値引きしよう・・・となるかもしれません。

それは間違っています。

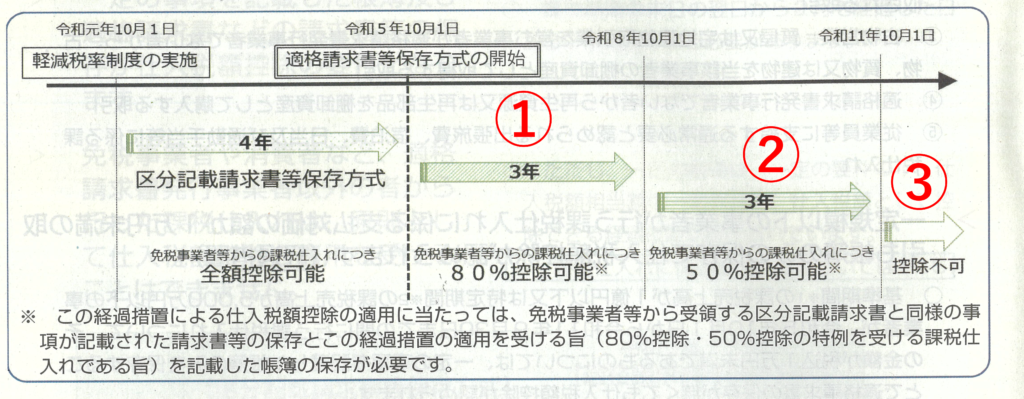

仕入税額控除については経過措置がとられております。(国税庁パンフレットより抜粋)

①令和5年10月1日 ~ 令和8年9月30日

この期間では、免税事業者からの仕入・経費でも80%まで控除可能です。

その為、この期間で値引き交渉をされた場合の適正値引き価格は以下の通りです。

消費税価格 × 20%

例:(本体価格が10,000円、消費税金額1,000円、消費税率10%の場合)

1,000円 × 20% =200円

適正な値引き額は200円です。この金額を値引くことで、実質いままでと同じ条件での取引です。

②令和8年10月1日 ~ 令和11年9月30日

この期間では、免税事業者からの仕入・経費でも50%まで控除可能です。

その為、この期間で値引き交渉をされた場合の適正値引き価格は以下の通りです。

消費税価格 × 50%

例:(本体価格が10,000円、消費税金額1,000円、消費税率10%の場合)

1,000円 × 50% =500円

適正な値引き額は500円です。この金額を値引くことで、実質いままでと同じ条件での取引です。

③令和11年10月1日以降

ここからは、消費税分値引くことで実質対等な取引となります。

免税事業者の皆様は、今の段階で消費税分値引くということはしてはいけません。

まとめ

以上、インボイス制度の概要と請求書についてでございました。

是非、皆様の経営にお役立ていただけますと幸いです。

コメント